Jedan od načina stjecanja dodatnog prihoda je investicijsko životno osiguranje (CPI). Razlika od klasičnog osiguranja je mogućnost vraćanja uplaćenih premija ako osigurani slučaj nije fiksan. Osim toga, mogućnost ostvarivanja bonusa osigurava se ako je investicijska aktivnost društva za upravljanje bila uspješna.

Što je investicijsko životno osiguranje

U najjednostavnijem smislu, COLI je simbioza životnog osiguranja i financijskih instrumenata koji osiguraniku daju priliku za zaradu.

To se događa zbog ulaganja dijela novca koji je pridonio raznim sredstvima. Potonje su dionice, obveznice, plemeniti metali.Predmet osiguranja ulaganja je život i zdravlje osigurane osobe. U vrijeme sklapanja ugovora, investitor je osiguran od rizika ozbiljnog pogoršanja zdravlja, nezgode i smrti. U slučaju smrtonosnog ishoda, plaćanja prema politici dospijevaju rođacima preminulog ili korisniku navedenom prilikom potpisivanja Ugovora.

Struktura doprinosa

Ugovor o osiguranju životnog osiguranja uključuje određeni iznos novca. Doprinos je podijeljen u dvije nejednake komponente:

- Rizično. Može se usporediti sa standardnim osiguranjem, budući da je ovaj dio plaćanje za rizike navedene u ugovoru o kolateralu. Taj novac ne sudjeluje u formiranju štednje. Iznos se ne vraća nakon isteka ugovora. Vraća se samo u slučaju osiguranog slučaja.

- Akumulativno (ulaganje). Komponenta je glavni dio naknade. Novčani tokovi za primanje prihoda od ulaganja. Osiguravajuće društvo zadržava dio dohotka dobivenog kao rezultat financijskog poslovanja kao nagradu. Preostali novac se knjiži na račun investitora.

Potrebno je razlikovati kumulativno životno osiguranje (NSS) od ulaganja. COL se izdaje za profit kroz ulaganje već akumuliranih sredstava. Program se koristi kao jedan od pasivnih alata za povećanje raspoloživog novčanog kapitala. Sama osoba ne sudjeluje u povećanju sredstava, već povjerava sve radnje društva za upravljanje.

Životno osiguranje koristi se za generiranje određenog iznosa. Na primjer, može biti kapital za obrazovanje djeteta ili štednju za predujam hipoteke.

Akumulacijski programi predviđaju periodično popunjavanje računa za određeno vrijeme.Na primjer, osoba je odlučila uštedjeti 2 milijuna rubalja za 10 godina. Na temelju toga izračunava se potreban iznos doprinosa. Za mjesečno dopunjavanje štednog računa, morate platiti oko 16, 7 tisuća rubalja. S tromjesečnim nadopunjavanjem - 50 tisuća

Sredstva stavljena na štedni račun naplaćuju se određenom naknadom zbog plasmana novca u pouzdane financijske instrumente. To su u pravilu depoziti ili dužnički vrijednosni papiri. S kumulativnim osiguranjem, kao i kod coli, teško je izračunati točan prihod. Sve ovisi o ekonomskoj situaciji u zemlji i profitabilnosti ulaganja.

Rizici životnog osiguranja

Za sudjelovanje u programu CPI investitor sklapa ugovor s osiguravajućim društvom. Sporazum uspostavlja dva osnovna rizika u kojima se novac plaća:

- Smrt zbog prirodnih uzroka ili slučajno. Novac prima korisnik. Informacije o njemu propisane su ugovorom. To može biti svaka osoba koju identificira investitor (prijatelj, rođak, dobrotvorna organizacija). Ako korisnik nije određen, iznos koji se plaća nasljeđuje se u skladu s građanskim pravom.

- Zaklada. Vrijeme kada ugovor istekne. Nakon navedenog razdoblja osiguranik prima uloženi iznos uvećan za prihode od ulaganja.

Na primjer, kao što svjedočenja svjedoče, neki osiguravatelji mogu odbiti naknadu štete zbog opijenosti drogom ili alkoholom, koji su postali uzroci smrti.

Iznos prihoda od ulaganja ovisi o odabranoj imovini (financirani program) i dinamici njihovog rasta.

Bilo kakve promjene na tržištu vrijednosnih papira mogu donijeti i velike profite i gubitke, pa je nemoguće predvidjeti točan postotak premije.Dodatne mogućnosti i rizici

Uz uobičajene rizike propisane ugovorom o osiguranju, investitor može uključiti i dodatne pozicije. Doprinosi za plaćanje dodatnih rizika na kraju roka ne vraćaju se, ali u slučaju osiguranog slučaja, oni će primiti dospjeli iznos. Opcijske pozicije uključuju:

- invalidnost zbog bolesti ili nesreće;

- dijagnoza fatalnih bolesti (ako osoba nije znala za njih prije);

- privremeni invaliditet zbog nezgode koja ne daje osobi mogućnost obavljanja radne aktivnosti (bolovanje).

Značajke programa coli

Za razliku od programa koji osiguravaju životno osiguranje s akumulacijom, COLI nudi mogućnost zarade. Proces izgleda ovako: investitor istodobno ili djelomično na određeni račun polaže određeni iznos. Nakon određenog vremena vraća se u cijelosti ili s bonusom.

Osnovna pravila i principi djelovanja ušteda na coli:

- Sklapanje ugovora o osiguranju ulaganja provodi se dugo vremena. Minimalni prag je 3 godine. Na temelju pregleda i statistike, optimalno razdoblje je najmanje 5 godina.

- U programu ulaganja u osiguranje može sudjelovati svaki građanin koji je punoljetan. U pravilu, tvrtke ograničavaju samo gornju dobnu granicu na 75–80 godina.

- Dodatni prihod generira se samo ulaganjem. Trgovinske transakcije su isključene.

- Investitor može samostalno odabrati imovinu za ulaganje, ako je takva odredba navedena u Ugovoru.

- Iznos se plaća jedanput ili djelomično s periodikom utvrđenom u vrijeme potpisivanja Ugovora (mjesečno, tromjesečno).

- Osiguravatelji postavljaju minimalni prag za investicijski kapital. Maksimalni iznos ulaganja, u pravilu, nije ograničen.

Stopa investicijskog sudjelovanja

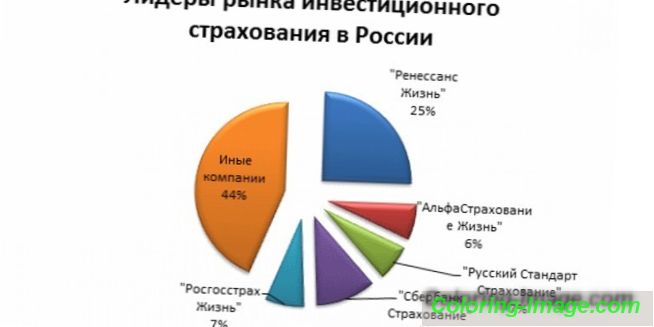

Sav novac uložen od strane investitora u cijelosti je u njegovom vlasništvu. Što se tiče prihoda od ulaganja novčanog kapitala, ono se dijeli između osiguranika i društva za upravljanje. Udio dobiti naziva se stopa sudjelovanja. Brojka ovisi o tvrtki s kojom je ugovor potpisan. Na primjer, među vodećim osiguravateljima stopa sudjelovanja je:

- AlfaStrakhovanie-Life - 50, 13%;

- VTB - 51%;

- Renesansa - 78%.

Prijevremeni otkaz i kazne

Ugovor s CRA-om može prekinuti bilo koja strana. Sva obilježja postupka propisana su samim Sporazumom. Za razliku od klasičnog bankovnog depozita, na kraju kojeg klijent dobiva puni iznos osim obračunate kamate (ili dijela), po prestanku COL ugovora, deponent gubi dio položenog novca.

Iznos stvarnih gubitaka ovisi o uvjetima Ugovora i razdoblju na računu.Iznos otkupa ugovora o životnom osiguranju - postotak povrata na deponirana sredstva - varira od 50 do 70% u prve tri godine. Nakon toga investitor nudi povrat do 90% dodijeljenog kapitala.

Za i protiv stog osiguranja

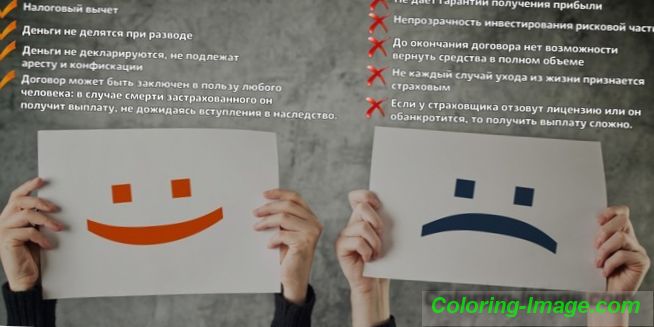

Osiguranje ulaganja ima svoje prednosti i nedostatke. Na temelju pregleda, treba istaknuti jednu od glavnih prednosti:

- Ulaganja pripadaju samo osiguraniku. Novac nije podložan oduzimanju ili uhićenju, niti se dijele između supružnika tijekom razvoda.

- Primljeni prihod od ulaganja ne mora se prijaviti. Ona nije uključena u poreznu osnovicu i ne podliježe porezu na dohodak.

- COL podrazumijeva ne samo zaradu ili uštedu uloženog novca, nego također pomaže da se u slučaju nezgode ostvare veće isplate.

- Korisnika potpisanih dokumenata može odrediti svaka fizička ili pravna osoba. Kada osigurani slučaj ne treba otvoriti nasljedni slučaj.

Govoreći o nedostacima, važno je napomenuti tri glavna nedostatka:

- Gubitak novca u slučaju prijevremenog raskida ugovora o životnom osiguranju.

- Nedostatak zajamčenog dohotka. To znači da se premija može dobiti samo ako tvrtka za upravljanje imovinom uspješno položi imovinu. U suprotnom, investitor vraća samo uloženi iznos. Ako uzmemo u obzir razdoblje plasmana i stopu inflacije za ovo razdoblje, možemo govoriti o nastalim gubicima.

- Zaštita kapitala, kao što je sustav osiguranja depozita, kada država nadoknađuje štedišama do 1, 4 milijuna rubalja u stečaju ili likvidaciji banaka, ne primjenjuje se na ulaganje ili kumulativno ulaganje života.

Pravo na odbitak poreza

Građani koji plaćaju porez na dohodak imaju pravo na odbitak poreza. Veličina je ograničena zakonom i iznosi 15 600 rubalja (13% od maksimalnog iznosa od 120 tisuća rubalja).

Izuzeće se primjenjuje samo na ugovore o životnom osiguranju sklopljene na razdoblje od 5 godina.Povrat novca možete dobiti u poreznom uredu na temelju prijave kojoj morate priložiti:

- Pomoć 2-NDFL;

- 3-NDFL ispunjena deklaracija;

- ugovor s osiguravajućim društvom;

- dokumentirani dokaz o deponiranim sredstvima (na primjer, potvrda);

- potvrda o rođenju ili braku ako je ugovor o osiguranju sklopljen u korist bliskog srodnika.

Kako postati članom programa

Prema zakonu, rezidenti i nerezidenti Ruske Federacije mogu sudjelovati u programu osiguranja ulaganja. Algoritam akcije je jednostavan i sastoji se od nekoliko uzastopnih faza:

- Odaberite osiguravajuće društvo. Važno je obratiti posebnu pozornost na aktivnosti organizacije na tržištu osiguranja ulaganja. Ne bi bilo suvišno proučavati povratne informacije o stvarnim ljudima

- Odlučite o optimalnom programu životnog osiguranja i veličini ulaganja.

- Za ugovor se obratite ovlaštenom stručnjaku.

- Pogledajte uvjete Sporazuma. Ako je potrebno, možete napraviti određene dodatke, usklađujući ih s osiguravateljem.

- Ako pristajete potpisati ugovor o životnom osiguranju.

- Uplatite sredstva na račun jednokratno ili u dijelovima (ako je plan otplate određen uvjetima ugovora).

Ugovor o životnom osiguranju s isplatom prihoda od ulaganja

Da biste sklopili ugovor, morate se izravno obratiti uredu osiguravatelja. Neke tvrtke nude uslugu za kolu putem Interneta. Da biste to učinili, na službenim stranicama morate ispuniti predloženi obrazac. Agent osiguranja zatim kontaktira investitora kako bi razjasnio informacije i odredio iznos ulaganja. Dogovaraju se datum i vrijeme posjeta kako bi potpisali ugovor.

Iz dokumenata će vam trebati samo putovnica. Prije potpisivanja ugovora važno je provjeriti točnost unesenih podataka.Dokument stupa na snagu kada ga potpisuju obje strane sporazuma i ovjerava ga osiguravatelj. Svaka tvrtka nudi svoje standardne obrasce ugovora, ali po želji investitor može predložiti promjene u određenim točkama.

Tekst Sporazuma trebao bi sadržavati:

- informacije o potpisnicima;

- razdoblje valjanosti;

- iznos ulaganja;

- učestalost plaćanja u prisutnosti obroka;

- postotno učešće sredstava u investicijskim aktivnostima;

- odgovornost stranaka;

- potraživanja od osiguranja.

Iznosi isplate

Točan iznos uplata je određen ugovorom i ovisi o osiguranom slučaju:

- do 300% - zbog smrti uslijed nezgode;

- od 100% - smrt nastupila iz prirodnih razloga.

Iznos plaćanja zbog nezgode izračunava se na temelju iznosa ugovora. Vodite računa o uzrocima rizika osiguranja. U nedostatku dodatnih opcija u ugovoru, na povrede ili tjelesne ozljede ne oslanjaju se plaćanja zbog sljedećih razloga:

- prisutnost neizlječive (smrtonosne) bolesti, ako je klijent namjerno skrivao informacije od osiguravatelja;

- trovanje drogom ili alkoholom;

- bavljenje ekstremnim sportovima (skakanje s padobranom, skijanje spust)

Što učiniti kada se dogodi osigurani slučaj

Algoritam akcije za nastanak osiguranog slučaja bilježi se u dopisu, koji se izdaje svakoj osobi nakon potpisivanja ugovora. Približan akcijski plan izgleda ovako:

- Obavijestite osiguravajuće društvo o nastanku osiguranog slučaja.

- Dobiti dokumentirani dokaz od ovlaštenog tijela, primjerice potvrdu registrara o smrti investitora (ako korisnik primi uplatu), potvrdu zdravstvene ustanove o ozljedi.

- Obratite se osiguravajućem društvu, gdje dati izjavu o odobrenom obrascu, priložite mu određeni popis dokumenata. Ovisno o odabranom osiguravatelju, popis se može razlikovati, ali u pravilu uključuje osobnu iskaznicu, politiku i dokumentaciju o osiguranom slučaju.

Ocjena najbolje programe cola

Profitabilnost osiguranja ulaganja ovisi o odabranom osiguravatelju i visini plasmana. Evo male ocjene tvrtki koje imaju visoke ocjene i pozitivne ocjene potrošača:

- Alfa Osiguranje života. Tvrtka nudi 7 programa. Prihod od ulaganja varira od 7% do 149% za 3 godine. Odaberite najbolju opciju na web stranici osiguravatelja, na temelju omjera rizika i potencijalnih prihoda. Minimalna rata iznosi 30 tisuća rubalja. Trajanje ulaganja u osiguranje ovisi o odabranom programu (najmanje 3 godine). Stopa sudjelovanja određuje se pojedinačno i upisuje se kao postotak u ugovoru. Prijevremeni prekid je moguć uz korištenje kazni. Zajedno s bankarskim institucijama, tvrtka nudi i posebne investicijske programe osiguranja. Tako, na primjer, za klijente Trojke-D banke, nude se polise osiguranja „Kapital plus“. Dodatni bonus je sudjelovanje u kumulativnim programima osiguranja.

- Colla Sberbank životno osiguranje. Ugovor se može sklopiti na razdoblje od 3 do 30 godina. Trošak police utvrđuje se na pojedinačnoj osnovi, a COLI se može zaključiti u rubljama i američkim dolarima. Pratite financijske rezultate na osobnom računu. Investitoru su dostupne dodatne opcije (nadopuna računa, ostvarivanje profita, promjena programa).

- AJV Reso-zajamčena. Društvo predlaže izdavanje ugovora o životnom osiguranju za razdoblje od 3, 5 ili 7 godina. Programi „Medicina budućnosti“ dostupni su pojedincima koji imaju priliku ulagati u farmaceutsko tržište i „Optimalni izbor“ (dionice državnih i privatnih poduzeća). Iznos ulaganja određuje se pojedinačno za svakog sudionika. Približna stopa sudjelovanja za “Medicinu budućnosti” je 45%, za “Optimalni izbor” - 150%. Točna vrijednost treba biti razjašnjena s upraviteljem pri odabiru pravila.

- Ingosstrakh životno osiguranje. Tvrtka nudi program osiguranja ulaganja "Vector". Trošak police određuje se pojedinačno. Točan broj se može pronaći ispunjavanjem obrasca na internetskoj stranici osiguravatelja. U slučaju slučajne smrti, oni će platiti 200% investicijskog kapitala i 300% zbog smrti u nesreći.

- Upravljanje kapitalom Rosgosstrakh. Minimalni iznos ulaganja je 50 tisuća rubalja ili 1 tisuća američkih dolara. Politika se kupuje za razdoblje od 3 ili 5 godina. Novac čini jednokratnu uplatu bez mogućnosti plaćanja. Usluga je dostupna klijentima od 18 do 88 godina (datum zaključenja ugovora) godina.

- SOGAZ života. Program Indeks povjerenja obuhvaća osobe od 18 do 82 godine starosti (dob potpisivanja ugovora). Početni minimalni iznos je 50 tisuća rubalja, koji se plaća jednokratno. Kada je iznos investicijskog kapitala od 500 tisuća rubalja, kupcima se nude dodatne opcije „Fiksacija“ i „Promjena odnosne imovine“. Dopuštene su dodatne naknade. Politika se kupuje za razdoblje od 3 ili 5 godina.